Какие основные варианты автоматизации бухгалтерского учёта в общепите?

Какие основные счета учёта рекомендуется использовать при движениях товарооборота общепита?

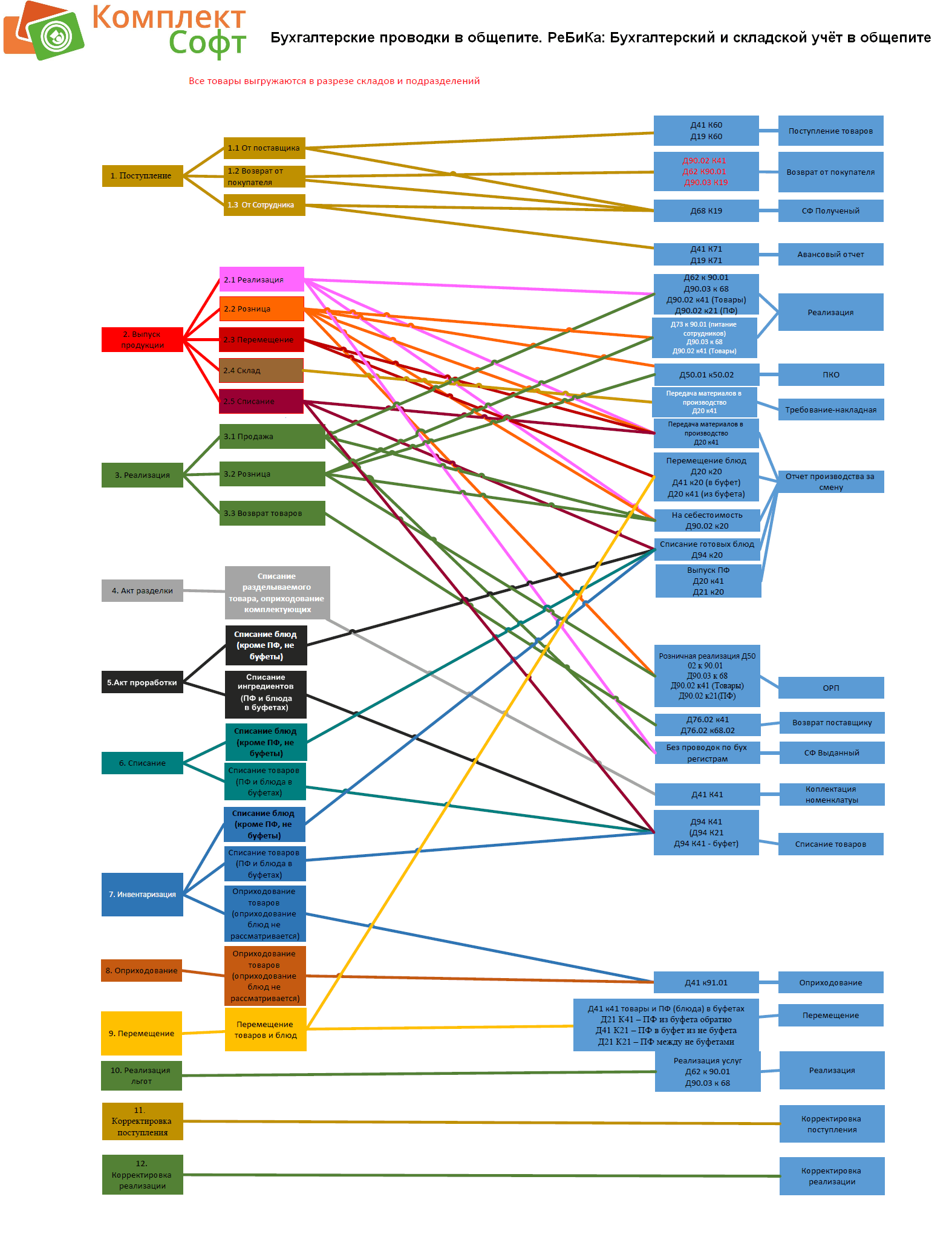

Проводки по основным хозяйственным операциям товарооборота общепита

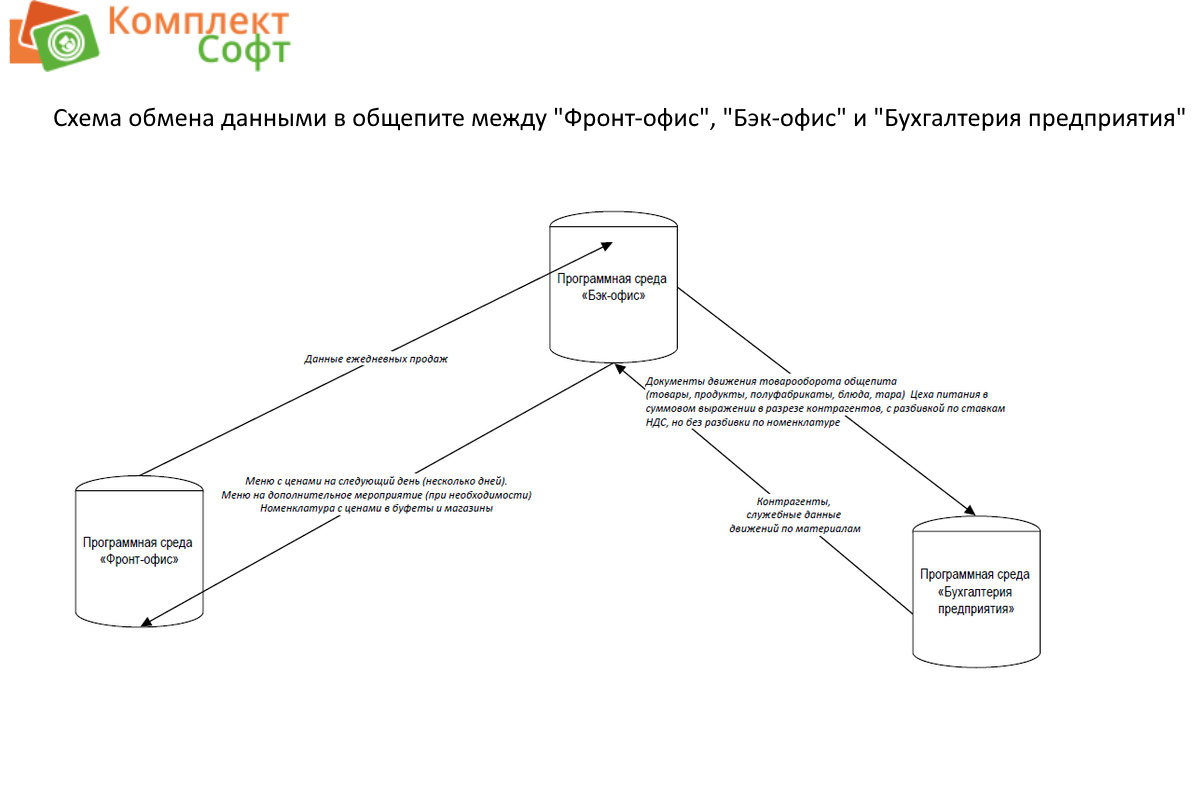

Схема обмена «РеБиКа. Бэк-офис для общепита КОРП» -> «1:С Бухгалтерия предприятия 8 КОРП»

Какие основные варианты автоматизации бухгалтерского учёта в общепите?

В основном применяются несколько вариантов автоматизации бухучёта общепита. Все они основаны на выборе программного обеспечения и на определении объёма функционала, который будет использоваться при автоматизации на основании того или иного программного продукта. Ниже приведены два варианта учёта при условии, что программные продукты разработаны на платформе «1С».

Вариант 1. Ведение бухгалтерского (налогового) учёта и специализированного учёта общепита в одной программе

-

Плюсы данного варианта:

-

нет необходимости выгрузки данных по товарообороту общепита из других программ. Это важный параметр, т.к. часто бывают проблемы с соответствием данных специализированной программы общепита с данными в бухгалтерской программе (далее Бухгалтерия). Кроме того, если в организации нет чётко налаженного процесса оперативного ведения документооборота в программах, то приходится часто исправлять данные в прошлых периодах, а затем перепроводить весь массив документов до текущего времени в Бэк-офисе, что часто приводит к тому, что весь данный массив необходимо также выгрузить в Бухгалтерию и тоже там перепровести;

-

-

Минусы данного варианта:

-

в случае надстройки общепита в Бухгалтерии (например, в «1С: Бухгалтерия предприятия 8») возникают проблемы с обновлениями релизов в случае даже небольших добавлений и исправлений в программных модулях блока общепита. Достаточно часто (практически при любом внедрении) для конкретного заказчика необходимо что-то доработать, и в основном - по блоку общепита. Проблема достаточно серьезная, т.к. в итоге обновить Бухгалтерию на новый релиз уже не представляется возможным и, в результате, вся отчётность (бухгалтерская, налоговая и статистическая) подготавливается уже из другой программы в ручном режиме;

-

сложный механизм работы с отрицательными остатками по ингредиентам и товарам. В отдельных специализированных программах по учёту общепита (далее Бэк-офис) работать с отрицательными остатками по ингредиентам и товарам гораздо проще и удобнее, чем в бухгалтерских.

-

Вариант 2. Ведение бухгалтерского (налогового) учёта и специализированного учёта общепита в разных программах

-

Плюсы данного варианта:

-

возможность достаточно свободно изменять Бэк-офис под конкретного заказчика. Даже если куплен Бэк-офис и далее в него вносятся изменения под конкретного заказчика, то сами релизы Бэк-офиса, как правило, выходят достаточно редко, и на них бывает даже не обновляют программу из-за отсутствия необходимости в расширении функционала;

-

функционал отдельного Бэк-офиса, как правило, гораздо шире, чем встроенного блока общепита в «1С: Бухгалтерия 8». Это обусловлено тем, что разработка блока общепита в бухгалтерской программе ограничена самой конфигурацией Бухгалтерии;

-

есть возможность в отдельных разработках программ Бэк-офисов выгружать документы в «1С: Бухгалтерия 8» не в разрезе конкретной номенклатуры, а по сводным номенклатурам в разрезе ставок НДС. При этом в бухгалтерской программе отражается суммовой учёт движений товарооборота общепита, а в Бэк-офисе – количественно-суммовой. Данный механизм существенно снижает объём данных, отражаемых в Бухгалтерии и сами движения являются достаточно удобными для анализа.

-

-

Минусы данного варианта:

-

необходимость выгрузки в бухгалтерскую программу. Здесь рекомендуется выбирать Бэк-офис с возможностью автоматической выгрузки с настраиваемым интервалом выгрузки.

-

(Нажмите на схему, она откроется в новом окне)

Какие основные счета учёта рекомендуется использовать при движениях товарооборота общепита?

По опыту работы данный счёт при оказании услуг общественного питания использовать не рекомендуется. 42-й счёт в основном использовался в не автоматизированных торговых точках при суммовом способе отражения учёта товарооборота. Но при автоматизации общепита на точки продаж обычно ставятся программы учёта продаж (Фронт-офис). Эти программы тесно связаны с Бэк-офисами и выгружают данные о продажах в разрезе номенклатуры в автоматическом режиме. Учёт товарооборота в этом случае производится в количественно-суммовом выражении. Таким образом, необходимость использования 42-го счёта отсутствует (более подробную информацию смотрите ниже).

В рамках оказания услуг общественного питания не происходит реализации готовой продукции как таковой, а фактически оказывается услуга общественного питания, поэтому стоимость готовых блюд в учёте отдельно можно не формировать. В этом случае, например, если продажа производится в точке производства, тогда себестоимость может сразу списываться в момент отражения выпуска с реализацией:

Проводки в общепите

-

Д 20 – К 41.01 (списание ингредиентов на выпуск продукции);

-

Д 90.02 – К 20 (себестоимость реализованной продукции).

Кроме того, движения по 43 счёту усложняют учёт, в том числе и в том, что номенклатура на данном счету должна в конце месяца корректироваться по себестоимости, здесь же возникают корректирующие движения по счёту 90.02.

Исходя из данных соображений, использовать 43-й счёт мы не рекомендуем (более подробную информацию смотрите ниже).

Однозначного ответа на данный вопрос нет. Организации общественного питания, в настоящий момент, определяют самостоятельно на каком счёте вести учёт ингредиентов. Мы предлагаем вести учёт продуктов в точках производства на счёте 41.01, в буфетах (магазинах) на счёте 41.02. При этом, как было сказано выше, без использования 42-го счёта (более подробную информацию смотрите ниже).

Для учёта затрат в общепите мы рекомендуем использовать два счёта: счёт 20.01 и счёт 44.01. При этом на счёте 20.01 отражается только стоимость сырья, необходимого для изготовления продукции, а для всех остальных расходов используется счёт 44.01. Предполагается, что на 20-м счёте должна отражаться стоимость сырья только непосредственно в момент выпуска продукции. В этом случае, схема движений продуктов примерно следующая:

-

для отражения поступления продуктов в точку производства используется 41-й счёт;

-

сам момент передачи продуктов из кладовой точки производства на кухню не отражается в программе;

-

движение по 20-му счёту производится только в момент отражения выпуска продукции в программе. Если выпуск продукции совмещен с реализацией (данная операция отражается автоматически при условии внедрения Фронт-офисной системы в организацию), тогда одновременно идет списание с 20-го счёта себестоимости выпущенной продукции на счёт 90.02.

Для более детального учёта затрат в разрезе подразделений рекомендуется на начальном этапе автоматизации выбирать программное обеспечение, которое предусматривает сквозной учёт по подразделениям по всему плану счетов (например, «1с: Бухгалтерия предприятия КОРП, ред.3.0»). В этом случае можно часть затрат (зарплату, материалы, амортизацию и др.) непосредственно распределять на подразделения уже в момент занесения самих затрат.

Остатки незавершенного производства на конец месяца на складах производства вполне возможны и возникают в основном в следующих ситуациях:

-

в организации есть цеха собственного производства, занимающиеся только выпуском продукции (кондитерский цех, хлебобулочный цех и др.);

-

в конце месяца в точке производства производится выпуск продукции без реализации, который по какой-либо причине необходимо отразить в программе;

-

происходит выпуск полуфабрикатов с достаточно большим сроком годности;

-

для исключения отражения остатков НЗП по полуфабрикатам на 20-м счёте, а также для более детального учёта полуфабрикатов рекомендуется активно использовать 21-й счёт. В противном случае придется длительное время остаток по НЗП какого-либо полуфабриката переносить с одного месяца на другой (например, в случае отражения операции по засолке овощей).

-

Проводки по основным хозяйственным операциям товарооборота общепита

Ниже приведен список проводок по основным хозяйственным операциям товарооборота продуктов, товаров, блюд и полуфабрикатов в общепите. При этом принимается следующее:

-

счета 21 и 20 используются только в точках производства;

-

счёт 43 не используется;

-

счёт 41.02 используется только в магазинах и буфетах;

-

счёт 41.01 используется только в точках производства и центральных складах.

-

Проводки в общепите при поступлении продуктов и товаров от поставщиков

Д 41.01 (41.02) – К 60 – поступление продуктов и товаров от поставщика за вычетом НДС в точки производства и центральные склады (41.01), в магазины и буфеты (41.02);

Д 19.03 – К 60 – отражение НДС по приобретенным МПЗ;

-

Поступление продуктов и товаров от сотрудников

Д 41.01 (41.02) – К 71.01 – поступление продуктов и товаров от сотрудника за вычетом НДС в точки производства и центральные склады (41.01), в магазины и буфеты (41.02);

Д 19.03 – К 71.01 – отражение НДС по приобретенным МПЗ;

-

Проводки в общепите при оприходовании продуктов и товаров, блюд и полуфабрикатов

Д 41.01 (41.02, 20.01, 21) – К 91.01

-

- оприходование продуктов и товаров в точки производства и центральные склады (41.01), в магазины и буфеты (41.02);

-

- оприходование блюд в точки производства (20.01), центральные склады (41.01), в магазины и буфеты (41.02);

-

- оприходование полуфабрикатов в точки производства (21), центральные склады (41.01), в магазины и буфеты (41.02);

-

Примечание: учитывая то, что отдельный учёт блюд на 43-м счёте в данной схеме не предусмотрен, а также то, что буфеты и магазины – это в основном розничная торговля, а центральные склады – это учёт товаров и продуктов, то учёт полуфабрикатов и блюд в центральных складах, в буфетах и магазинах по данной схеме ведется только на счетах 41.01 и 41.02;

-

Выпуск продукции

Д 20.01 (21) – К 41.01 (21) – отражение выпуска блюд (полуфабрикатов) в точках производства;

-

Перемещение продуктов и товаров

Д 41.01 (41.02) – К 41.01 (41.02) – движения продуктов и товаров по центральным складам и точкам производства отражаются на счёте 41.01, по буфетам и магазинам на счёте 41.02;

-

Проводки в общепите при перемещении блюд и полуфабрикатов

Д 41.01 (41.02, 20, 21) – К 41.01 (41.02, 20, 21) – движения блюд и полуфабрикатов в точках производства отражаются на 20-м и 21-м счетах соответственно, в центральных складах и буфетах (магазинах) – на счетах 41.01 и 41.02 соответственно;

-

Реализация продуктов и товаров, блюд и полуфабрикатов в бухучете общепита

Д 90.02 – К 41.01 (41.02, 20, 21) – списание себестоимости продуктов, товаров, блюд и полуфабрикатов;

Д 90.03 – К 68.02 – начислен НДС с реализации;

- Розничная реализация

Д 62.Р – К 90.01 – отражение выручки при розничной реализации;

Д 50.02 – К 62.Р – отражение наличной оплаты в операционной кассе;

Д 57.03 – К 62.Р – отражение безналичной оплаты платежной картой;

- Оптовая реализация

Д 62.01 – К 90.01 – отражение выручки при оптовой реализации;

-

Списание продуктов и товаров, блюд и полуфабрикатов в бухучете общепита

Д 94 – К 41.01 (41.02, 20, 21) – списание себестоимости продуктов, товаров, блюд и полуфабрикатов.

Схема обмена «РеБиКа. Бэк-офис для общепита КОРП» -> «1:С Бухгалтерия предприятия 8 КОРП»

(Нажмите на схему "Проводки в общественном питании", она откроется в новом окне)

Купить программное обеспечение для автоматизации общественного питания, организовать бухгалтерский учет в общепите: Наталья +7 9 200 183 200, 1C@agentura-soft.ru либо оформите заявку с сайта.

Полезные ссылки:

Организация учета в кафе, барах, фаст-фудах

- Программа для кассиров, официантов, администраторов. Front Office. (Для кафе и ресторанов, обычных столовых)

- Складской учёт в общепите (кафе, рестораны, фаст-фуд). Back office

-

«Ре́БиКа: фронт-офис: Корпоративное и индустриальное питание. Учет талонов и дотаций на питание»

- РеБиКа: Складской учёт для корпоративного или индустриального питания. Бэк-офис для общепита

Нормативная база

Согласно п. 1 ст. 21 Федерального закона от 6 декабря 2011 г. № 402-ФЗ «О бухгалтерском учёте» (далее – Закон № 402-ФЗ) к документам в области регулирования бухгалтерского учёта относятся:

-

федеральные стандарты;

-

отраслевые стандарты;

-

рекомендации в области бухгалтерского учёта;

-

стандарты экономического субъекта.

Согласно п. 5 ст. 21 Закона № 402-ФЗ особенности применения федеральных стандартов в отдельных видах экономической деятельности должны отраслевые стандарты. На сегодняшний день таких стандартов для предприятия общественного питания не принято.

Согласно п. 1 ст. 30 Закона № 402-ФЗ до утверждения отраслевых стандартов применяются правила ведения бухгалтерского учёта и составления отчетности, утвержденные до дня вступления в силу Закона № 402-ФЗ. В Информации Минфина России № ПЗ-10/2012 «О вступлении в силу с 1 января 2013 г. Федерального закона от 6 декабря 2011 г. № 402-ФЗ «О бухгалтерском учёте» пояснено, что указанные правила ведения бухгалтерского учёта и составления бухгалтерской (финансовой) отчетности применяются в части, не противоречащей Закону № 402-ФЗ.

К рекомендациям в области бухгалтерского учёта в организациях торговли и на предприятиях массового питания различных форм собственности относятся:

|

Название документа |

Чем утвержден |

|

Методика учёта сырья, товаров и производства в предприятиях массового питания различных форм собственности (далее – Методика учёта сырья) |

Утверждена Роскомторгом 12.08.1994 № 1-1098/32-2 |

|

Основные положения по бухгалтерскому учёту сырья (продуктов), товаров и производства в предприятиях общественного питания (далее - Основные положения) |

Утверждены Приказом Минторга СССР от 13.11.1986 № 260 |

|

Методические рекомендации по учёту и оформлению операций приема, хранения и отпуска товаров в организациях торговли |

Утверждены письмом Роскомторга от 10.07.1996 № 1-794/32-5 |

|

Методические рекомендации по бухгалтерскому учёту затрат, включаемых в издержки обращения и производства, и финансовых результатов на предприятиях потребительской кооперации |

Утверждены Правлением Центросоюза РФ 06.06.1995 № ЦСЦ-27 |

До появления соответствующих отраслевых рекомендаций Минфин РФ разрешил хозяйствующим субъектам для целей бухгалтерского учёта пользоваться старыми методиками, выпустив Письмо от 29 апреля 2002 г. №16-00-13/03 «О применении нормативных документов, регулирующих вопросы учёта затрат на производство и калькулирования себестоимости продукции (работ, услуг)».

Проанализировав возможность применения методических рекомендация по бухгалтерскому учёту в общепите, приходим к выводу, что их можно применять только в части, не противоречащей Закону № 402-ФЗ.

Специфика общественного питания

В дальнейших рассуждениях мы будем исходить из того, что предприятия общепита занимаются не реализацией продукции (изготовленных кулинарных блюд, изделий, напитков) как таковой, а оказывают услуги общественного питания. ГОСТ 31985-2013 "Межгосударственный стандарт. Услуги общественного питания. Термины и определения" (введен в действие с 1 января 2015 года Приказом Росстандарта от 27.06.2013 № 191-ст) под такой услугой понимает результат деятельности предприятий общепита (юридических лиц или индивидуальных предпринимателей) по удовлетворению потребностей потребителя в продукции общественного питания, в создании условий для реализации и потребления указанной продукции, а также покупных товаров, в проведении досуга и в других дополнительных услугах. Здесь же указано, что к продукции общественного питания относится кулинарная продукция (кулинарные полуфабрикаты, кулинарные изделия, блюда), хлебобулочные и кондитерские изделия, напитки, изготовленные организацией общепита.

ОК 029-2014 (КДЕС Ред. 2) "Общероссийский классификатор видов экономической деятельности", утвержденным Приказом Росстандарта от 31.01.2014 № 14-ст (применяется с 01.02.2014 до 31.12.2016 на добровольной основе, с 01.01.2017 – в обязательном порядке), предусмотрена такая классификация услуг общественного питания:

- услуги ресторанов и услуги по доставке продуктов питания (подкласс 56.1);

- услуги по поставке продукции общественного питания и обслуживанию торжественных мероприятий и прочие услуги по обеспечению питанием (подкласс 56.2);

- услуги по подаче напитков (подкласс 56.3).

Таким образом, бухгалтерский учёт на предприятии общественного питания должен быть построен исходя из того, что в рамках оказания услуг общественного питания не продается готовая продукция как таковая, а оказывается услуга.

Необходимость применения счёта 42 «Торговая наценка» в общепите с точки зрения законодательства

Товарооборот предприятий общественного питания отражает в денежной форме объем реализации потребителям продукции собственного производства и покупных товаров. Основную часть в обороте общественного питания составляет обеденная и другая продукция собственной выработки, произведенная на кухне или в других производственных цехах. Покупные товары являются лишь дополнительным ассортиментом к собственной продукции.

Пункт 13 ПБУ 5/01 «учёт материально-производственных запасов» разрешает торговым организациям вести учёт товаров по покупным или продажным ценам (с отражением торговой наценки». Оговорки для предприятий общественного питания нет.

Пункт 4.1 Методики учёта сырья, товаров и производства в предприятиях массового питания различных форм собственности (Утверждена Роскомторгом 12.08.1994 № 1-1098/32-2) устанавливает, что учёт продуктов и товаров в кладовой ведется в свободных отпускных ценах, регулируемых розничных ценах и свободных закупочных ценах. Разница между учётной стоимостью и стоимостью приобретения продуктов и товаров при использовании в качестве учётной продажной цены отражается на счёте 42 «Торговая наценка».

При учёте продуктов по покупным ценам предприятие само устанавливает цену продажи продукции. В этом случае валовой доход определяется как разница между суммами выручки реализованного товара по продажным ценам (субсчёт 90-1 «Выручка») и приобретенного по покупным ценам.

Продукты (товары) учитываются в общеустановленном порядке на счёте 41 «Товары» по покупной стоимости, а все расходы, относящиеся к этим товарам, учитываются на счёте 44 «Расходы на продажу».

Реализованные продукты (товары) списываются в дебет субсчёта 90-2 «Себестоимость продаж» по покупной цене с кредита счёта 41 «Товары». Издержки, учтенные на счёте 44, приходящиеся на проданные товары, списываются в дебет субсчёта 90-2.

При учёте товаров по продажным ценам валовой доход называется реализованным торговым наложением, он образуется после реализации товаров. При исключении из валового дохода издержек обращения имеет место доход от реализованных товаров.

Торговая наценка, относящаяся к реализованным продуктам и товарам, списывается по кредиту счёта 42 «Торговая наценка» в дебет счёта 90 «Продажи».

Таким образом, организация общественного питания вправе не применять счёт 42 «Торговая наценка», закрепив в своей учётной политике вариант учёта товаров по покупным ценам.

Так как в рамках оказания услуг общественного питания не происходит реализации готовой продукции как таковой, а фактически оказывается услуга общественного питания, поэтому стоимость готовых блюд, изделий, напитков в учёте отдельно не формируется и, соответственно, на счёте 43 может не отражаться.

Подтверждение тому, что предприятия общепита не должны использовать для организации бухгалтерского учёта счёт 43, можно найти в Методике учёта сырья, товаров и производства в предприятиях массового питания различных форм собственности (Утверждена Роскомторгом 12.08.1994 № 1-1098/32-2) и в Основных положениях по бухгалтерскому учёту сырья (продуктов), товаров и производства в предприятиях общественного питания (Утверждены Приказом Минторга СССР от 13.11.1986 № 260). Методика является нормативным документом, регламентирующим учёт сырья, товаров и производства продукции на предприятиях массового питания разных форм собственности. Основные положения устанавливают порядок документального оформления и учёта сырья, продукции и товаров на предприятиях общественного питания. При этом и в том, и в другом документе приведена корреспонденция бухгалтерских счётов по учёту продуктов, товаров и товарооборота на предприятиях общественного питания.

Более свежих действующих отраслевых документов, регулирующих порядок организации учёта на предприятиях общепита, на сегодня нет. Требованиям действующих нормативных правовых актов по бухгалтерскому учёту такой подход не противоречит.

Таким образом, организации общественного питания могут не отражать готовую продукцию на счёте 43 «Готовая продукция».

Оценку и отражение в учёте приобретаемых продуктов (сырья) организации общественного питания должны осуществлять в соответствии с п. 5 ПБУ 5/01 «учёт материально-производственных запасов». Согласно этому бухгалтерскому стандарту все материально-производственные запасы (к которым в том числе относятся продукты, используемые в общественном питании для изготовления продукции) принимаются к бухгалтерскому учёту по фактической себестоимости.

На практике многие организации общественного питания учитывают и покупные товары, и сырье (продукты, из которых в дальнейшем изготавливается продукция общепита) на счёте 41 «Товары», хотя в данном случае продукты питания (сырье) следует относить именно к материально-производственным запасам и вести его учёт соответственно на счёте 10 «Материалы». Ведь согласно Приказу Минфина Российской Федерации от 31 октября 2000 года №94н «Об утверждении Плана счетов бухгалтерского учёта финансово-хозяйственной деятельности организации и инструкции по его применению»:

«счёт 41 «Товары» предназначен для обобщения информации о наличии и движении товарно-материальных ценностей, приобретенных в качестве товаров для продажи. Этот счёт используется в основном организациями, осуществляющими торговую деятельность, а также организациями, оказывающими услуги общественного питания.»

Согласно данному определению на счёте 41 «Товары» должны быть учтены только покупные товары, предназначенные для перепродажи. Причем учёт покупных товаров возможен либо по цене приобретения, либо по продажной цене с учётом торговой наценки. Законодательством такой учёт товаров предусмотрен.

Такая методика учёта продуктов (сырья) на счёте 41 «Товары» идет «из прошлого». объяснить можно. Дело в том, что до момента вступления в силу главы 25 «Налог на прибыль организаций» НК РФ действовало Положение о составе затрат, утвержденное Постановлением Правительства Российской Федерации от 5 августа 1992 г. № 552, на основании которого разрабатывались различные отраслевые методические рекомендации. Для предприятий общественного питания это были Методические рекомендации по бухгалтерскому учёту затрат, включаемых в издержки обращения и производства, и финансовых результатов на предприятиях торговли и общественного питания, утвержденные Роскомторгом и Минфином Российской Федерации от 20 апреля 1995 г. №1-550/32-2, а также Методика учёта сырья, товаров и производства в предприятиях массового питания различных форм собственности, утвержденная отраслевым центром повышения квалификации работников торговли Комитета Российской Федерации по торговле 12 августа 1994 г. №1-1098/32-2, о которой говорилось ранее.

Именно этими нормативными документами для организаций общественного питания предусматривалась возможность учёта сырья, как в ценах приобретения, так и по продажным ценам с учётом торговой наценки. А раз допускалась возможность учёта сырья с учётом торговой наценки, естественно, возникал счёт 41 «Товары» в корреспонденции со счётом 42 «Торговая наценка».

Иным образом вопрос учёта сырья в отношении общественного питания пока не урегулирован, поэтому организация вправе решить его самостоятельно.

Исходя из всего вышесказанного, можно сделать вывод, что организации общественного питания, в настоящий момент, определяют самостоятельно, каким образом осуществляется учёт продуктов (сырья), либо по цене приобретения и отражением на счёте 10 «Материалы» или счёте 41 «Товары», либо по продажной цене с добавлением торговой наценки и, соответственно, с отражением на счёте 41 «Товары». Выбранный метод учёта продуктов (сырья) необходимо зафиксировать в учётной политике организации.

Сокращения:

-

Методика учёта затрат – «Методика учёта сырья, товаров и производства в предприятиях массового питания различных форм собственности», утверждена Роскомторгом 12.08.1994 № 1-1098/32-2;

-

Основные положения – «Основные положения по бухгалтерскому учёту сырья (продуктов), товаров и производства в предприятиях общественного питания», утверждены Приказом Минторга СССР от 13.11.1986 № 260.

В соответствии с Инструкцией по применению действующего Плана счетов (утв. Приказом Минфина РФ от 31.10.2000 № 94н) по дебету счёта 20 отражаются:

- прямые расходы, связанные непосредственно с выпуском продукции, выполнением работ и оказанием услуг (списываются с кредита счетов учёта производственных запасов, расчётов с работниками по оплате труда и др.). Предприятия общепита, помимо затрат на сырье, могут отнести к прямым расходам заработную плату работников производства и отчисления с нее в государственные внебюджетные фонды, затраты по приобретению топлива и энергии, используемых в технологических целях;

- расходы вспомогательных производств (переносятся с кредита счёта 23 «Вспомогательные производства»). счёт 23 может использоваться, в частности, для учёта затрат производств, обеспечивающих обслуживание различными видами энергии (электроэнергией, паром, газом, воздухом и др.), транспортное обслуживание, ремонт основных средств;

- косвенные расходы, связанные с управлением и обслуживанием основного производства (списываются на счёт 20 со счётов 25 «Общепроизводственные расходы» и 26 «Общехозяйственные расходы»). Допустим перенос расходов, накопленных на счёте 26, в дебет счёта 90 «Продажи» в качестве условно-постоянных, что должно быть закреплено в учётной политике предприятия;

- потери от брака (предварительно отражаются на счёте 28 «Брак в производстве»).

Более подробных пояснений о том, каким образом должна быть сформирована себестоимость услуг (в том числе какие конкретно расходы отнести к прямым расходам, а какие - к косвенным), нормативные акты по бухгалтерскому учёту не содержат. Однако сделать это нужно, так как в силу п. 8 ПБУ 10/99 «Расходы организации» при формировании расходов по обычным видам деятельности должна быть обеспечена их группировка по экономическим элементам, а для целей управления в бухгалтерском учёте учёт расходов организуется по статьям затрат. (Перечень статей затрат устанавливается организацией самостоятельно.)

Бухгалтерский учёт - формирование документированной систематизированной информации об объектах, предусмотренных настоящим Федеральным законом, в соответствии с требованиями, установленными настоящим Федеральным законом, и составление на ее основе бухгалтерской (финансовой) отчетности» (п. 2 ст. 1 Закона № 402-ФЗ). Объектом бухгалтерского учёта в силу ст. 5 Закона № 402-ФЗ выступают факты хозяйственной жизни. Исходя из этого, процесс производства услуги общественного питания должен найти отражение в бухгалтерском учёте организации.

Методика учёта затрат и Основные положения предлагают иной порядок учёта затрат на счёте 20, которым пользуются многие предприятия общественного питания. Из текста этих документов следует, что предприятия общепита по дебету счёта 20 должны отражать только стоимость сырья, необходимого для изготовления продукции (переданного в производство (на кухню)). Остальные расходы, возникающие в рамках ведения деятельности по оказанию услуг общепита, отражаются на счёте 44 и списываются с этого счёта на финансовые результаты.

Представленные в Основных положениях и Методике корреспонденции счетов взаимоувязаны с требованиями (соответственно):

- Плана счетов бухгалтерского учёта производственно-хозяйственной деятельности объединений, предприятий и организаций, и Инструкции по его применению, утвержденных Приказом Минфина СССР от 28.03.1985 N 40 (утратил силу с 01.01.1993);

- Плана счетов бухгалтерского учёта финансово-хозяйственной деятельности предприятий и Инструкции по его применению, утвержденных Приказом Минфина СССР от 01.11.1991 N 56 (применяется с 01.01.1993). На привычный для нас План счетов организации перешли в течение 2001 г.

В комментариях к счёту 20 «Основное производство», представленных в Инструкции, утвержденной Приказом Минфина СССР N 40, для предприятий общественного питания были даны такие указания. По дебету счёта 20 отражается учётная стоимость сырья, поступившего на кухню, а по кредиту - стоимость сырья (по учётным ценам), израсходованного для приготовления проданных блюд. При этом на указанном счёте учитываются только затраты на сырье. Сальдо по счёту 20 показывает стоимость остатков необработанного сырья, сырья в полуфабрикатах и нереализованных готовых изделиях. Расходы на приготовление пищи и расходы по реализации продукции на предприятиях общественного питания отражаются по счёту 44 «Издержки обращения».

На основании Инструкции, утвержденной Приказом Минфина СССР N 56, предприятия общественного питания должны были использовать счёт 20 для учёта затрат по выпуску собственной продукции (в части сырья и материалов).

Можно предположить, что описанный порядок учёта был продиктован, в частности, тем, что предприятия общепита учитывали стоимость сырья на счёте 20 по учётной цене (стоимость формировалась с применением торговой наценки, сумма которой представляет собой разницу между ценой реализации и ценой приобретения продукции. В советские времена такой подход применялся практически повсеместно.

Согласно Инструкции, утвержденной Приказом Минфина СССР N 40, сальдо по счёту 20 у организаций общепита показывает стоимость остатков необработанного сырья, сырья в полуфабрикатах и нереализованных готовых изделиях. А современная Инструкция по применению Плана счетов гласит: остаток по счёту 20 на конец месяца показывает стоимость незавершенного производства. (То же самое обозначено и в Инструкции, утвержденной Приказом Минфина СССР N 56.) В связи с этим возникает вопрос: может ли у предприятия, занимающегося оказанием услуг общепита, быть остаток на счёте 20?

Ответ зависит от возможности отнесения затрат по оказанию услуг к незавершенному производству. В п. 63 Положения по ведению бухгалтерского учёта и бухгалтерской отчетности в Российской Федерации (утв. Приказом Минфина России от 29.07.1998 N 34н) сказано, что продукция (работы), не прошедшая всех стадий (фаз, переделов), предусмотренных технологическим процессом, а также изделия неукомплектованные, не прошедшие испытания и технической приемки, относятся к незавершенному производству. Как видим, указания на то, что услуга на определенной стадии может считаться незавершенным производством, российский нормативный правовой акт по бухгалтерскому учёту не содержит. Зато такая оговорка представлена в п. 37 МСФО (IAS) 2 «Запасы» (введен в действие на территории РФ Приказом Минфина России от 25.11.2011 № 160н): запасы поставщика услуг могут учитываться как незавершенное производство. Причем данные запасы включают в себя затраты на оказание услуг (как описано в п. 19), в отношении которых предприятие еще не признало соответствующую выручку (п. 8 МСФО (IAS) 2).

Право использования норм МСФО по вопросам, не урегулированным положениями по бухгалтерскому учёту, закреплено в п. 7 ПБУ 1/2008 «учётная политика организации».

На основании п. 64 Положения по ведению бухгалтерского учёта и бухгалтерской отчетности в Российской Федерации незавершенное производство в массовом и серийном производстве может отражаться в бухгалтерском балансе:

- по фактической или нормативной (плановой) производственной себестоимости;

- по прямым статьям затрат;

- по стоимости сырья, материалов и полуфабрикатов.

Предприятия общепита могут выбрать последний вариант оценки незавершенного производства. При его выборе получается, что на счёте 20 на конец отчетного периода может числиться стоимость сырья, еще не использованного в изготовлении блюд, находящегося в обработке либо использованного для приготовления продукции, еще не реализованной. Остальные затраты, возникшие в процессе оказания услуг общепита, должны быть списаны в дебет счёта 90 (признаны в отчете о финансовых результатах). Кстати, при такой оценке остатков незавершенного производства выбор счётов учёта затрат для отражения этих расходов (20, 25, 26) не может повлиять на финансовый результат деятельности. Однако это не означает, что бухгалтер может отражать расходы на том или ином счёте учёта затрат произвольно, поскольку, как мы указали ранее, способ учёта должен быть экономически обоснованным.

Кроме того, стоит ещё раз подчеркнуть, что если руководствоваться Методикой учёта сырья, то на счёте 20 «Основное производство» организации общепита должны отражать только стоимость сырья, необходимого для изготовления продукции, а все иные расходы отражать на счёте 44 «Расходы на продажу», а затем списывать их на финансовый результат.

Из всего вышеизложенного можно сделать следующий вывод. Затраты, связанные с оказанием услуг общепита, должны отражаться на соответствующих счетах учёта затрат в основном с выбором одного из двух вариантов: 20, 23, 25, 26, 28 или 20, 44 (при этом на 20-м счёте на конец месяца могут оставаться остатки незавершенного производства). Выбор варианта зависит от разработанной предприятием экономически обоснованной классификации затрат и их группировки по калькуляционным статьям, применяемой для исчисления себестоимости услуг.

Остались вопросы?

- Закажите обратный звонок!

- Позвоните нам по телефонам: +7 904 904 00 77

- Напишите письмо: sale@agentura-soft.ru